賃貸経営支援

Leasing management Support Service

賃貸経営の記帳代行で青色申告

特別控除で節税効果を高めます。

賃貸経営の取引を「総勘定元帳」にまとめる作業を代行します。

安価の料金(月々6,600円~)で、65万円の青色申告特別控除が適用できる帳簿作成をご支援いたします。そして毎月の損益状況を報告し、納税予測と節税対策のご提案をいたしております。

賃貸経営の記帳代行で青色申告

特別控除で節税効果を高めます。

賃貸経営の取引を「総勘定元帳」にまとめる作業を代行します。

安価の料金(月々6,480円~)で、65万円の青色申告特別控除が適用できる帳簿作成をご支援いたします。そして毎月の損益状況を報告し、納税予測と節税対策のご提案をいたしております。

賃貸経営支援

Leasing management Support Service

賃貸経営における有効な節税対策・確定申告をご支援いたします。

賃貸経営で

こんなお悩み

ありませんか?

- 確定申告で納める税金が高い。

- 税金がいくらになるか、申告のときにしか分からない。

- 経費に何を入れたら良いか分からない。

- もっと上手な節税方法を知りたい。

- 帳簿を作りたいが、やり方がわからない。

- 青色申告で控除を受けたい。

- 税務調査への対応が不安だ。

- 将来の相続のことも心配だ。

不動産賃貸業向け記帳代行で

65万円の青色申告特別控除

レガートの記帳代行は、次の資料を毎月郵送するだけ。青色申告特別控除65万円を簡単に受けることができます。

- 管理会社からの収支報告書

- 普通預金通帳のコピー

- 経費支払い時の領収書

- 新たな入居者がある時の賃貸借契約書コピー

その他、医療費の領収書などもお送り頂ければ医療費控除の集計処理も行っておきます。

土地の有効活用コンサルティングで

節税対策をご提案

固定資産税や相続税などの節税に結びつく有利な賃貸経営。

レガートでは、記帳代行だけでなく、賃貸利用されている土地活用の形態について、節税対策や経営アドバイスもいたします。

また、お持ちの不動産(土地・建物)についての相続や贈与に関するご相談にも、経験豊富な弊社スタッフが対応いたします。

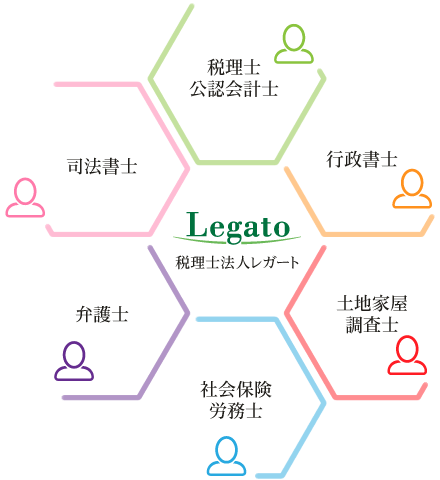

あらゆる課題を解決する

専門家ネットワーク

レガートでは、さまざまな課題に対して、より的確で柔軟に課題解決のお手伝いができるよう、弁護士、土地家屋調査士、司法書士、行政書士、社会保険労務士など、専門家ネットワークでお客様をサポートいたしております。

お客様の抱える税務会計以外の経営課題もお気軽にご相談下さい。

外部ブレーンとタッグを組んで、最善のご提案をいたします。

賃貸経営支援の事例

Case study

「賃貸経営支援」には、さまざまなケースがございます。以下に、税理士法人レガートが実際に行っているサービススタイルの事例をご紹介します。

青色申告へ切り替えたいが

帳簿の付け方がわからない

Yさんは両親から相続した8部屋のアパートを2棟所有し、毎年、自分で確定申告をしていました。税務署から『青色申告をすると税金が安くなる』と聞きましたが、『帳簿をつけなければいけない』とのことでした。どんな帳簿を作れば良いのかよく分かりません。

複式簿記の記帳代行

しっかり節税対策

青色申告の帳簿作成代行

青色申告の要件は、『複式簿記による帳簿』を作成することです。税理士法人レガートでは、不動産賃貸の個人経営者を対象にした記帳代行サポートをしており、毎月の記帳をサポートしました。

毎月、決まった資料『領収書、通帳、管理会社からの書類など』を郵送していただくだけで、青色申告のメリットを受けていただきました。

Yさんの場合、不動産の規模が事業的規模(アパート等では10室以上。家屋では5棟以上。)になるので、65万円の青色申告特別控除と青色事業専従者給与のメリットを受けることが出来ました。

青色申告のメリット

(1) 青色申告特別控除

事業的規模になる不動産賃貸をしているときは65万円を所得から控除できます。

(事業的規模にならない時は10万円です。)

(2) 青色事業専従者給与

家族従業員に支払った給与を必要経費にすることが出来ます。

不動産の規模が事業的規模で青色申告の場合は、届け出た金額のうち、妥当な金額であれば必要経費に出来ます。

(3) 純損失の繰越控除

仮にアパート経営が赤字になってしまった場合、その損失の金額を翌年以後3年間にわたって繰り越して、翌年以後の所得から控除することが出来ます。この規定は、損失が生じた年分の申告で青色申告をしていることが要件です。また、前年も青色申告しているときは、その前年の所得から控除する、『純損失の繰り戻し還付』という規定もあります。

お知らせ・ブログ

News&Blog

レガートからのお知らせや、税務に関するブログをご覧いただけます。